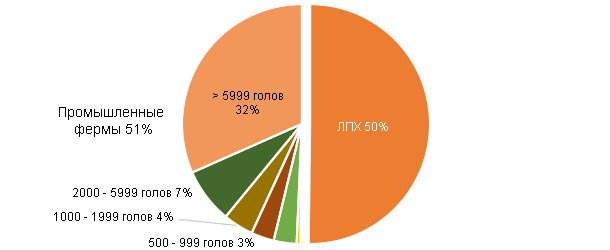

Свиноводство Украины развивается вследствие как домашнего, так и промышленного производства. Промышленное свиноводство составляет 50% поголовья свиней (рисунок 1)

Рисунок 1. Структура племенного поголовья в соответствии с категориями ферм и их размерами в 2015 году.

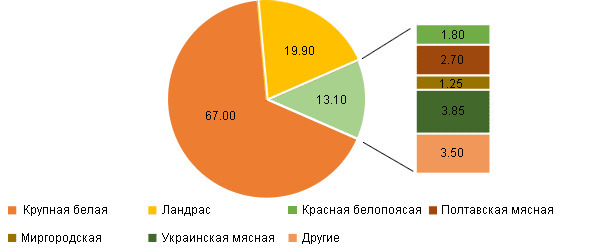

На 1 июня 2015 года общее поголовье свиней Украины составляло 7 606 тысяч голов (для сравнения, показатель прошлого года – 7,8 млн. голов). Около 1,88 млн. голов или половина промышленного поголовья принадлежит 40 компаниям, являющимися лидерами производства. Большинство свиноматок породы Крупная белая (Йоркширская) и Ландрас (рисунок 2), основные породы откормочных свиней – Пьетрен и Дюрок.

Рисунок 2. Распределение свиноматок (%) в Украине по породам.

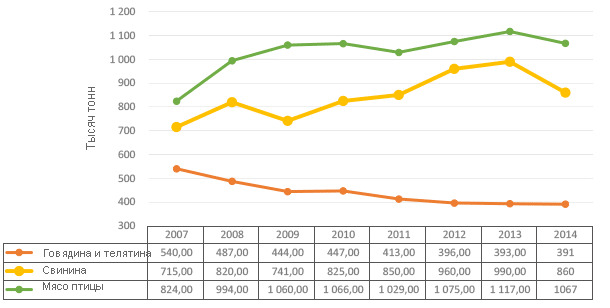

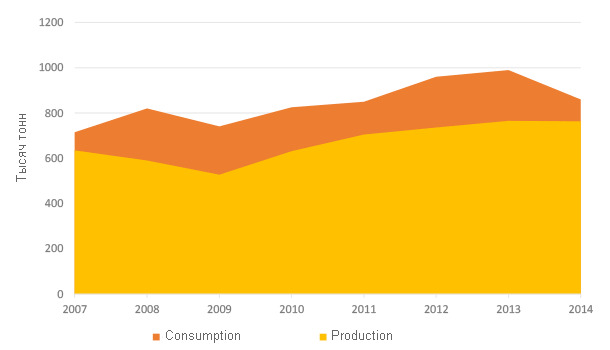

До 2014 года потребление в Украине свинины и мяса птицы постоянно повышалось, тогда как говядины и телятины сохранялось на одном уровне (рисунок 3). В прошлом году потребление свинины достаточно сильно снизилось вследствие экономических, политических и социальных проблем. Тем не менее, внутреннее производство отсталость практически на том же уровне - 763 тыс. тонн (на 2 тысячи тонн меньше, чем в 2013 году). 51% или 377 тысяч тонн из них производилось на промышленных фермах. Общее потребление свинины достигло уровня 860 тысяч тонн или 20 кг на душу населения.

Рисунок 3. Потребление мяса в Украине.

Сегодня производство не может удовлетворить растущий внутренний спрос (рисунок 4). Следовательно, рост внутреннего производства свинины до 1,3 млн. тонн является основной задачей на следующие 3-5 лет.

Рисунок 4.Динамика производства и потребления свинины в Украине.

Дефицит свинины на рынке компенсируется импортом, который доходил в 2013 году до 234 тысяч тонн (157 тысяч тонн из которых мясо и мясные продукты, остальное – субпродукты; 11% - охлажденная свинина и 89%% - замороженная свинина). Традиционно, основной импортной позицией для Украинского рынка была замороженная свинина кусками (за исключением ветчины и лопаток), замороженная печень и съедобные свиные субпродукты. Тем не менее, в 2013 году свежие, охлажденные и замороженные свиные туши и полутуши стали достаточно популярны среди украинских продавцов, отняв 5,3% и 6,8% от импорта съедобных свиных субпродуктов. С другой стороны, прошлогодний импорт замороженной свиной печени и других замороженных съедобных свиных субпродуктов, а также соленого, вяленого или копченого мяса вырос к показателям 2013 года на 8%, 18,6%, 58,6% соответственно. Подобное изменение может быть объяснено ростом спроса на свиные субпродукты украинских переработчиков мяса. Следует также отметить, что в прошлом году общий показатель импорта снизился на 42,55% вследствие девальвации национальной валюты.

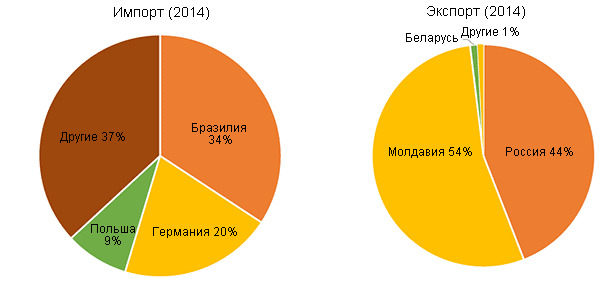

В 2013 году Бразилия оставалась основным поставщиком (рисунок 5), второе место занимала Германия. Что касается соседних стран, Польша в 2013 году занимала 5ое место, хотя в прошлом году переместилась на третье.

Рисунок 5. Структура международной торговли (2014).

В 2013 году Украина экспортировала немногим более 6 тысяч тонн свинины (4,6 тысяч тонн) и субпродуктов, в прошлом году объем удвоился и составил 12,4 тысячи тонн (9,4 тысячи тонн свинины), по последним данным, за семь месяцев 2015 года экспорт свинины составил 18,6 тысячи тонн.

География экспорта не сильно отличается от 2014 года: около 54% экспортируется в Молдавию и 44% в Российскую Федерацию.

Этот год принес много перемен в торговлю свининой, так, Украина экспортировала почти в 10 раз больше свинины, чем импортировала. В первом квартале недельный курс национальной валюты сдерживал внешних поставщиков, а несколько украинских переработчиков получили разрешение от Россельхознадзора на ввоз свинины и свиных субпродуктов.

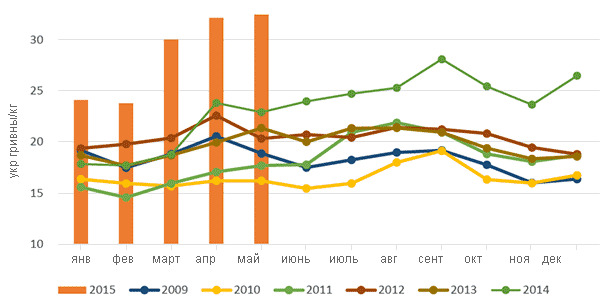

Что касается текущей ситуации на рынке, первый квартал показал понижение цены, хотя во втором квартале цена поднялась и оставалась стабильной в течение двух месяцев (рисунок 6). Указанная тенденция связана с циклическим развитием промышленности (каждый цикл длится около 4-5 лет). Предполагается, что во второй половине 2015 года продолжится повышение цен на живых свиней.

Рисунок 6. Цена за кг живого веса (I категория), гривны/кг.

Оптимальный размер племенного поголовья товарной фермы составляет 1,2 и 2,5 тысячи свиноматок (или до 5 тысяч свиноматок в случае репродуктора) в соответствии с высоким уровнем биобезопасности и контроля. Объем инвестиций варьируется в зависимости от технических факторов и выбора между строительством и реконструкцией. Тем не менее, средний объем инвестиций составляет 4-8 тысяч долларов США.

В настоящее время производственные расходы на кг. живого веса насчитывает 19-28 гривен (0.73-1,08 евро), что в большей степени зависит от уровня интенсификации.

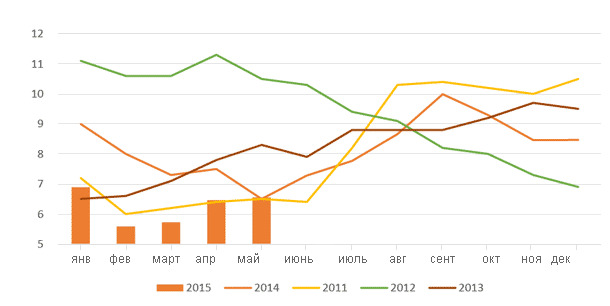

Рисунок 7. Индекс динамики привлекательности рынка свинины в 2011-2015.

Прибыль зависит не только от затрат, но, в большей степени, от выбранной стратегии выхода на рынок.

Обычно выход на рынок обуславливается следующими стадиями:

-

Исследование рынка и законодательных аспектов

-

Выбор организационной и маркетинговой формы предприятия и решение юридических вопросов.

-

Выбор стратегии развития: размер, сегмент рынка, целевая группа, генетика.

-

Выбор места расположения и площадки.

-

Инвестиции в строительство или реконструкцию.

-

Технические методы исполнения

-

Вовлечение специалистов (потенциальный директор предприятия) или консультирующей фирмы для руководства проектом.

Рынок свинины в Украине на сегодняшний день адаптируется к мировым тенденциям, активно наращивает производство и постепенно замещает другие виды мяса (особенно говядину). Процветающее развитие нацелено на импортозамещение, диверсификацию линейки продуктов и экспортную ориентацию.